pv magazine Deutschland: Wie hat sich der PPA-Markt bei Photovoltaik-Anlagen in Deutschland in diesem Jahr entwickelt?

Michael Claußner: Grundsätzlich führen wir Datenbank über alle öffentlich publizierten PPAs. Die kontrahierte Leistung dieser PPAs blieb in ihrer Höhe etwa auf dem Niveau der Vorjahre. Von verschiedenen Kunden wissen wir jedoch, dass es darüber hinaus auch eine Vielzahl nicht-publizierter, ‚kleinerer‘ PPA-Projekte im Bereich von 1-10 Megawatt gab. Diese Dunkelziffer dürfte dazu führen, dass wir insgesamt einen leichten Anstieg an Photovoltaik-PPA-Abschlüssen in diesem Jahr hatten.

Was waren die Gründe für den Anstieg?

Der Anstieg ist vor allem auf die hohen Strompreise zurückzuführen. So konnten zunehmend auch kleinere Photovoltaik-Anlagen mit unter 5 Megawatt trotz höherer Stromgestehungskosten in diesem Jahr PPAs mit Laufzeiten von wenigen Jahren abschließen. Viele dieser Anlagen konnten dabei mit Blick auf die Finanzierung auf eine Kombination aus PPA und Förderzuschlag in der EEG-Ausschreibung zurückgreifen. Der Trend zur Kombination der beiden Vermarktungsformen hat sich durch die hohen Strompreise deutlich verstärkt. Diese Option stand Großprojekten nicht zur Verfügung, da die Teilnahme an den EEG-Ausschreibungen nur für Photovoltaik-Anlagen bis 20 Megawatt möglich ist.

Wie genau funktioniert die Finanzierung von Neuanlagen auf Basis von PPA und EEG-Zuschlag?

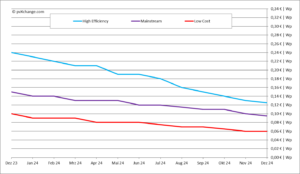

Aus Sicht der Bank sind stabile Erlöse für eine Photovoltaik-Anlage das oberste Gebot, um eine fortlaufende Kredittilgung sicherzustellen. In der ‚reinen‘ EEG-Welt wurde der in der EEG-Ausschreibung bezuschlagte Preis in Cent pro Kilowattstunde für 20 Jahre angesetzt und sorgt so als staatlich garantierter Mindestpreis für Erlössicherheit in der Finanzierung. In der PPA-Welt und besonders zu Zeiten hoher Strompreise ersetzen in den früheren dieser 20 Jahre nun Strommarkt- bzw. PPA-Erlöse den Zuschlagspreis aus der EEG-Ausschreibung. Da die für Solaranlagen erzielbaren PPA-Preise aufgrund des hohen Strompreisniveaus deutlich über den EEG-Zuschlagswerten liegen, lassen sich durch PPA-Abschlüsse die Finanzierungskonditionen verbessern. So kann beispielsweise ein Zuschlagspreis in der EEG-Ausschreibung von 4 bis 6 Cent pro Kilowattstunde für die Jahre 4 bis 20 der Anlagenlaufzeit angesetzt werden, und ein PPA-Preis mit deutlich höheren Preisniveaus für die ersten drei Betriebsjahre. Je nach Marktlage und Laufzeit dürften die meisten PPA-Preise für ein bis drei Jahre in 2022 im Bereich 13 bis 25 Cent pro Kilowattstunde gelegen haben. In der Praxis schließt der Anlagenbetreiber dann für die ersten drei Betriebsjahre ein PPA ab und die Anlage wird in der förderfreien „sonstigen Direktvermarktung“ vermarktet. Frühestens in Jahr 4 wechselt die Anlage dann in die EEG-geförderte Direktvermarktung, das sogenannte Marktprämienmodell, und nimmt den EEG-Zuschlagswert als Mindestpreis in Anspruch. Daneben gibt es auch Anlagen, die sich ausschließlich über ein 5- bis 10-Jahres-PPA und ohne Zuschlag in einer EEG-Ausschreibung finanziert haben. Für deutsche Photovoltaik-Anlagen über 20 Megawatt war dies in 2022 die einzige Option, um mit einem stabilen Erlös planen zu können. Die „reine“ PPA-Finanzierung gibt es seit Stunde 1 des PPA-Marktes, hier haben sich wegen der Terminmarktpreiskurve – stark fallend von 2023 bis 2032 – lediglich die Laufzeiten etwas verkürzt. Während früher 10 Jahre für Anlagen ohne Zuschlag als Standard galten, sieht man nun immer öfter auch kürzere Laufzeiten von bis zu 5 Jahren.

Das bezieht sich ja auf Neuanlagen. Gab es wegen der Turbulenzen an den Strommärkten auch Änderungen bei PPAs für Bestandsanlagen?

Ja. Seit Ende 2021 wechseln auch einige Bestandsanlagen aus dem EEG zeitweise in die sonstige Direktvermarktung und schließen teilweise dafür PPAs ab, um ihre Erlöse zu optimieren. Denn mit einem Wechsel raus aus der Förderung ist stets die zusätzliche Erlösoptionen der Vermarktung von grünen Herkunftsnachweisen verbunden. Ein PPA ist dabei zwar kein Muss beim Wechsel. Aber so können sich bestehende Anlagen, die im EEG-Anlagenportfolio von Direktvermarktern stecken, bei attraktiven Angeboten von Industriekunden langfristig hohe Fixpreise beispielsweise für 5 Jahre absichern. Sie werden sozusagen vorübergehend aus dem EEG herausgekauft.

Haben Sie einen Überblick, welche PPAs abgeschlossen werden?

Soweit wir das wissen, dominieren beim Verkauf von Anlagenbetreibern zu Energieversorgern oder Industriekunden weiterhin vor allem Fixpreis Pay-as-Produced. Strukturiertere Produkte wie Pay-as-Forecasted oder Baseload-PPAs als Anlagenbetreiber oder Projektierer anzubieten, ist dieses Jahr sehr riskant geworden. Bei der Laufzeit sehen wir die Tendenz zu kürzeren Laufzeiten. Zum einen, weil die Preise es lukrativer machen und zum anderen, weil Hedging von PPAs für mehr als 3 Jahren für Energiehändler deutlich riskanter geworden ist. Es gab beispielsweise so gut wie keinen publizierten Abschluss eines Energieversorger-PPA für Photovoltaik über 10 Jahre, was vor der Krise Marktstandard war. Insbesondere das Interesse auf Industriekundenseite an PPAs ist 2022 aber stark gestiegen, sodass PPAs mit mehr als 3 Jahren Laufzeit vorrangig als corporate PPAs geschlossen wurden. Treiber sind das Interesse an langfristiger Absicherung vorrangig von potenziell hochwertigen Herkunftsnachweisen aus Neuanlagen, aber teilweise natürlich auch von Strompreisen.

Nun wurde ja in Deutschland die Strompreisbremse beschlossen. Sie sieht eine Abschöpfung von Übergewinnen am Strommarkt vor und soll auch PPAs umfassen. Wie bewerten Sie dies?

Es ist aktuell schwierig zu bewerten, inwiefern sich das wirklich auf den Markt auswirkt. Wir erwarten aber nicht, dass eine Vielzahl an Projekten durch die Abschöpfung aus dem Geld sein wird – dafür sind die Sicherheitsaufschläge auf die Referenzkosten voraussichtlich ausreichend. Eine Gefährdung des PPA-Zubaus dürfte sich nicht ergeben, da Neuanlagen mit Inbetriebnahmedatum ab 1. Dezember 2022 PPAs als Erlösbenchmark weiter angeben können. Jedoch vermuten wir für den Zeitraum der Abschöpfung einen Einbruch der Bestandsanlagen-PPAs und von PPAs mit ausgeförderten Anlagen: ein Fixpreis-PPA ginge hier mit einem hohen Risiko einher, dass auf Basis fiktiver Spoterlöse abgeschöpft wird und so bei weiter hohen Spotpreisen Erlöse abgeschöpft werden, die mit dem PPA gar nicht realisiert würden. Dies betrifft jedoch nur Strommengen während des Abschöpfungszeitraums. Anstelle eines Fixpreises könnten diese Mengen aber spotindexiert bepreist werden. Je eher PPA-Käufer das mitmachen, desto eher gibt es keinen großen Einbruch. Je eher PPA-Käufer keine Spotindexierung für den Abschöpfungszeitraum akzeptieren, desto eher brechen Bestandsanlagen-PPAs für Lieferungen während des Abschöpfungszeitraums weg. Da die allermeisten Photovoltaik-PPAs mit Neuanlagen geschlossen werden, erwarten wir insgesamt aber keine signifikanten Verwerfungen.

In Deutschland sollen ja im nächsten Jahr auch Gebote für Freiflächenanlagen bis 100 Megawatt möglich sein. Wird sich dies auf den PPA-Markt hierzulande auswirken?

Einerseits wird durch diesen Schritt dann auch den Photovoltaik-Anlagen mit 20 bis 100 Megawatt Leistung die Möglichkeit eröffnet, die oben beschriebene Kombination aus EEG-Zuschlag und PPA für die Finanzierung zu nutzen. Das könnte selbst ohne Energiepreiskrise zu kürzeren PPA-Laufzeiten auch für Großprojekte beitragen. Auf der anderen Seite sinkt der Druck für die Entwickler dieser Projekte, überhaupt ein PPA abzuschließen.

Was denken Sie, wie sich der PPA-Markt 2023 in Deutschland entwickeln wird?

Wir rechnen grundsätzlich mit einer weiter fortschreitenden Lernkurve im Markt und mit einer Fortschreibung der Trends aus dem Jahr 2022, denn die Marktpreise geben das trotz der Abschöpfung weiter her. So wird es mehr PPA-interessierte Anlagenbetreiber geben, da die Erlösaussichten hoch bleiben. Zudem erwarten wir wegen der hohen Marktpreisvolatilität weiterhin nur geringe Aktivität auf Seiten der Energiehändler, langfristige Preisrisiken über 10-Jahres-PPA aufzunehmen und am Terminmarkt abzusichern. Interesse am Abschluss längerer PPA-Laufzeiten von 5 bis 10 Jahren, wie sie insbesondere zur Neuanlagenfinanzierung ohne EEG-Zuschlag notwendig sind, dürfte auf Abnehmerseite vorrangig vonseiten der Industriekunden bestehen. Hier spielt die langfristige Absicherung sowohl von Herkunftsnachweisen als auch von Strompreisen eine Rolle. Auf Anlagenseite sind langfristige PPAs weiterhin eine Option, die Notwendigkeit dürfte durch die Ausweitung der Gebotsgrenze auf 100 Megawatt nun allerdings weiter sinken, insbesondere solange die Terminmarktpreise für 2023 bis 2026 weiterhin auf hohem Niveau liegen. Zusätzlich zu diesen Trends könnte es 2023 zu vorübergehenden Einschränkungen des PPA-Marktes im Bereich der Bestandsanlagen-PPAs kommen. Dies ist jedoch auf den Zeitraum der Mehrerlösabschöpfung beschränkt, die bislang bis Juni 2023 geplant ist. Es ist jedoch vorstellbar, dass die Abschöpfung bei gutem Funktionieren schrittweise bis ins Jahr 2024 verlängert wird. PPA-Marktakteure tun gut daran, dieses Risiko mit zu berücksichtigen.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Mit dem Absenden dieses Formulars stimmen Sie zu, dass das pv magazine Ihre Daten für die Veröffentlichung Ihres Kommentars verwendet.

Ihre persönlichen Daten werden nur zum Zwecke der Spam-Filterung an Dritte weitergegeben oder wenn dies für die technische Wartung der Website notwendig ist. Eine darüber hinausgehende Weitergabe an Dritte findet nicht statt, es sei denn, dies ist aufgrund anwendbarer Datenschutzbestimmungen gerechtfertigt oder ist die pv magazine gesetzlich dazu verpflichtet.

Sie können diese Einwilligung jederzeit mit Wirkung für die Zukunft widerrufen. In diesem Fall werden Ihre personenbezogenen Daten unverzüglich gelöscht. Andernfalls werden Ihre Daten gelöscht, wenn das pv magazine Ihre Anfrage bearbeitet oder der Zweck der Datenspeicherung erfüllt ist.

Weitere Informationen zum Datenschutz finden Sie in unserer Datenschutzerklärung.