Yingli hat davor gewarnt, dass er sich zur Befriedigung der Gläubiger, die bereits zahlreiche Klagen gegen die schuldenbeladenen Geschäfte des chinesischen Photovoltaik-Herstellers eingereicht haben, völlig auflösen muss.

Der Jahresabschluss, der am Mittwoch bei der US-Börsenaufsicht SEC eingereicht wurde, beschreibt den Schrecken der Bilanz von Yingli. Es ist eine über 200 Seiten umfassende Litanei unbezahlter Schulden, wütender Gläubiger, immer größer werdender Verluste und sogar mit Verbindungen zu sanktionsbrechenden Unternehmen in Syrien, Iran und Sudan.

Um nur einen Vorgeschmack auf das 20-F-SEC-Filing zu geben – eingereicht von einem Unternehmen, das im Juli von der New Yorker Börse delistet wurde – so hat die Produktionstochter Baoding Tianwei Yingli New Energy Resources Co Ltd. überfällige Zahlungsverpflichtungen im Wert von 2,23 Milliarden Yuan (331 Millionen US-Dollar) und 2,27 Milliarden Yuan.

Die Muttergesellschaft Yingli Green Energy Holding Company Ltd. verzeichnete 2016 Verluste von 2,1 Milliarden Yuan und 2017 von 3,5 Milliarden Yuan, und obwohl diese Zahl im vergangenen Jahr 1,7 Milliarden Yuan betrug, gab das Unternehmen bekannt, dass es ein enormes Defizit beim Umlaufvermögen von 11,9 Milliarden Yuan aufweist. Die Gruppe hat überfällige kurzfristige Kredite in Höhe von 1,1 Milliarden Yuan und 3,67 Milliarden Yuan, und weitere kurzfristige Kredite in Höhe von 8 Milliarden Yuan werden innerhalb von zwölf Monaten zur Rückzahlung fällig.

Die letzten überfälligen Forderungen

Darüber hinaus räumt Yingli ein, dass sie nicht in der Lage war, die Rückzahlung einer weiteren, im vergangenen und diesem Monat fälligen Rate von 2,39 Milliarden Yuan zu verschieben. Kein Wunder, dass in der Erklärung gewarnt wird: „Wir sind vielleicht nicht in der Lage, einen tragfähigen Schuldenumstrukturierungsplan auszuarbeiten“.

Das Unternehmen hat es geschafft, bisher die Forderungen durch Verhandlungen mit ihren weitgehend chinesischen Kreditgebern abzuwehren. Aber es ist fraglich, wie lange die Geduld noch hält, wenn man sich die die lange Liste der Gerichtsverfahren anschaut, mit denen das Unternehmen konfrontiert ist, zeigt. Drei Gläubiger haben die Gerichte erfolgreich davon überzeugt, dass ihnen Beträge in Höhe von 74,4 Millionen Yuan, 76 Millionen Yuan und 318 Millionen Yuan zurückgezahlt werden sollten, eine weitere Forderung – für 110 Millionen Yuan – wird bestritten und ein neuer Fall, der auf 106 Millionen Yuan geklagt wurde, ist nun bei der Gesellschaft eingegangen.

Yingli, dessen katastrophale Cashflow-Situation es gezwungen hat, seine Produktionskapazitäten teilweise zu schließen, warnte in der SEC-Einreichung, dass alle seine Geschäfte zur Befriedigung der Gläubiger aufgelöst werden könnten, und fügte hinzu, dass die Inhaber seiner Stamm- und ADS-Aktien mit leeren Händen dastehen könnten.

Das Sanktionsproblem ist durch die Übernahme der Tianwei-Gruppe durch China Süd entstanden, zu der auch die Tochtergesellschaft Tianwei Yingli gehört. China South und insbesondere die Tochtergesellschaft Norinco wurden beschuldigt, in Syrien, im Iran und im Sudan trotz Sanktionen tätig gewesen zu sein, und die Übernahme von Tianwei bedeutet, dass die betreffenden Unternehmen nun Tochtergesellschaften von Tianwei Yingli sind.

Wo ist das alles schiefgelaufen?

Der Abschnitt, der sich der Erklärung widmet, wie die Dinge zu einem so katastrophalen Zustand gekommen sind, ist verblüffend und verweist auf den globalen finanziellen Kater nach dem Finanzcrash 2008. Saisonale Schwankungen der globalen Photovoltaik-Nachfrage scheinen auch ein Versuch zu sein, sich an Strohhalme zu klammern, wobei „Feiertage“ neben schlechtem Wetter als Grund für schlechte Absatzzahlen aufgeführt sind.

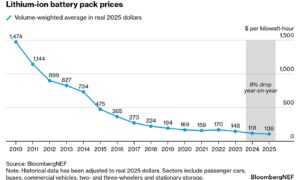

Die unvorhersehbare Natur der staatlichen Solarförderung auf der ganzen Welt ist ein weiteres Beispiel für Kopfschmerzen, die der Rest der Photovoltaik-Welt für Business-as-usual hält, und die Beschreibung der sinkenden Modulpreise scheint eine wahrscheinlichere, wenn auch nur teilweise, Erklärung für Yinglis Leiden zu sein.

Was nun mit Yingli passiert, ist eher eine Vermutung. Chinesische Kreditgeber, insbesondere staatlich unterstützte, können außerordentliche Geduld mit inländischen Unternehmen zeigen, aber der in Baoding ansässige Photovoltaik-Hersteller hat seinen Umsatz im vergangenen Jahr von 8,36 Milliarden Yuan im Jahr 2017 auf 4,46 Milliarden Yuan fast halbiert. Es gab keine Bruttogewinnmarge, die 3,6 Prozent im Jahr 2017 wurden zu einem Verlust von 6,2 Prozent.

Angesichts solcher Zahlen und der Tatsache, dass Yingli offenbar die Unternehmensbrände links, rechts und in der Mitte bekämpfen muss, ist es schwer vorstellbar, dass die Gläubiger noch viel länger in Schach gehalten werden.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Mit dem Absenden dieses Formulars stimmen Sie zu, dass das pv magazine Ihre Daten für die Veröffentlichung Ihres Kommentars verwendet.

Ihre persönlichen Daten werden nur zum Zwecke der Spam-Filterung an Dritte weitergegeben oder wenn dies für die technische Wartung der Website notwendig ist. Eine darüber hinausgehende Weitergabe an Dritte findet nicht statt, es sei denn, dies ist aufgrund anwendbarer Datenschutzbestimmungen gerechtfertigt oder ist die pv magazine gesetzlich dazu verpflichtet.

Sie können diese Einwilligung jederzeit mit Wirkung für die Zukunft widerrufen. In diesem Fall werden Ihre personenbezogenen Daten unverzüglich gelöscht. Andernfalls werden Ihre Daten gelöscht, wenn das pv magazine Ihre Anfrage bearbeitet oder der Zweck der Datenspeicherung erfüllt ist.

Weitere Informationen zum Datenschutz finden Sie in unserer Datenschutzerklärung.