Während die Preise für Solarmodule in einem extremen globalen Überangebotszyklus weiter auf neue Rekordtiefs fallen, wird in Europa vor allem über die hohen Lagerbestände diskutiert – und wann diese wieder ein normales Niveau erreichen werden. Da in der öffentlichen Debatte unterschiedliche Zahlen und Annahmen kursieren, hat EUPD Research die Zahlen unter die Lupe genommen und versucht, eine transparente Sicht auf dieses kontroverse Thema zu bieten.

Die Analysten von Rystad Energy haben kürzlich ihre Besorgnis über einen erheblichen Überschuss an unverkauften Photovoltaik-Modulen in europäischen Lagern zum Ausdruck gebracht. Sie stellten fest, dass Europa in den ersten acht Monaten des Jahres rund 78 Gigawatt (GW) an Solarmodulen importiert hat – eine Zahl, die bereits jetzt die für das gesamte Jahr erwarteten Installationen übersteigt. Obwohl die Importdaten bis Ende September 85,9 GW[1] erreicht haben und die Importdaten für den Zeitraum nach September noch nicht verfügbar sind, wird erwartet, dass dieser Überschuss bis Ende des Jahres auf über 100 GW ansteigen könnte, sofern sich die Lieferungen nach Europa nicht wesentlich verlangsamen. Marius Mordal Bakke, Senior Supply Chain Analyst bei Rystad Energy, betonte seine Besorgnis über die sinkenden Preise für PV-Module auf dem Markt. Der Abbau der Lagerbestände älterer Module, die zu höheren Kosten beschafft wurden, könnte eine Herausforderung darstellen. Deshalb unterstreicht der Rystad Analyst die Notwendigkeit für die Industrie, sich an die veränderte Marktdynamik anzupassen.

Diese Entwicklung hat jedoch unterschiedliche Reaktionen von anderen Experten hervorgerufen, darunter Karl-Heinz Remmers, dem Gründer des pv magazine. Er kritisierte die Analysten von Rystad Energy und wies insbesondere auf deren inkonsistente Schätzungen des Bestands an PV-Modulen in europäischen Lagern hin, deren Zahlen zwischen 40 und 80 GW schwanken. Remmers‘ Hauptargument ist, dass die Aussagen von Rystad zu einer unangemessenen Beunruhigung führen könnten, da ein Überschuss an PV-Modulen in der Europäischen Union seiner Meinung nach ein normales Phänomen darstellt. Er betonte, dass ein Bestand von 10 GW bis 19 GW in der EU ein „normaler“ Bestand sei und nicht mit dem Begriff „Dumping“ in Verbindung gebracht werden sollte. Anschließend stellte er drei Szenarien vor, von denen das aus Sicht von EUPD Research plausibelste im Folgenden skizziert wird:

Mit einem 60-GW-Markt in der EU im Jahr 2023:

- „Normaler“ Lagerbestand: 10 GW

- Modulverbrauch im Jahr 2023, bis einschließlich Oktober: 50 GW

- „Überschüssiges“ Inventar bis Ende 2023, einschließlich Überschuss aus 2022: 59 GW

- Die Sichtweise von EUPD Research:

EUPD Research vertritt den Grundsatz, dass eine solide Analyse von präzisen PV-Installationsdaten abhängig gemacht werden muss. Unsere umfassenden Auswertungen, die auf jahrelanger akribischer Datenerhebung und Überwachung der PV-Anlagen in unseren Datenbanken beruhen, erfordern einige Anpassungen der von verschiedenen Analysten vorgelegten Zahlen. Unsere wichtigsten Beobachtungen:

- In allererster Linie sind die 78 GW an chinesischen PV-Exporten in die EU-27 bis Ende August[2] mit Vorsicht zu genießen. Die Berechnungen stammen von Ember, einem unabhängigen Think Tank für Energie mit Hauptsitz in London. Die Generalverwaltung für Zölle der Volksrepublik China gibt die Solarexportkapazität (in MW oder GW) NICHT bekannt. Die Schätzungen von Ember beruhen auf der Division des Exportwerts in US-Dollar und der durchschnittlichen monatlichen Preise für PV-Module[3]. Als wir bei EUPD die Exportkapazität nach einer Methode berechneten, die auf mehreren Datenpunkten, einschließlich der Exportgewichte der Module, basiert, reduzierten sich die chinesischen PV-Exportzahlen auf ~66,6 GW, was natürlich die Bedenken hinsichtlich eines Überangebots verringert.

- Darüber hinaus scheint es sich bei der Behauptung, die EU habe im Jahr 2022 46 GW PV-Kapazität installiert, um eine Fehleinschätzung zu handeln. Unseren Daten[4] zufolge lag die tatsächliche Installationszahl bei etwa 40,4 GW. Berücksichtigt man, dass China im Vorjahr 7 GW in die EU exportiert hat, beläuft sich der Überschuss der chinesischen Ausfuhren im Jahr 2022 auf etwa 48 GW: 87,74 GW – 40,48 GW = 47,26 GW

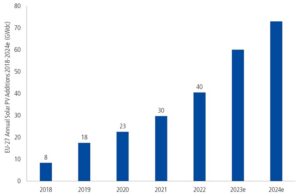

- Um effektiv Lagerbestände zu verwalten, sind Nachfrageprognosen unerlässlich. Unsere realistischen Prognosen deuten darauf hin, dass die EU im Jahr 2023 etwa 60 GW an PV-Kapazität installieren wird, was einen erheblichen Anstieg von fast 20 GW im Vergleich zum Vorjahr bedeutet. Dies führt dazu, dass die beiden anderen von Remmers skizzierten Szenarien bedeutungslos werden, es sei denn, die europäischen Energiebehörden nehmen in der ersten Hälfte des Jahres 2024 erhebliche rückwirkende Korrekturen an ihren PV-Installationsdaten vor. Das endgültige Ergebnis bleibt zwar noch abzuwarten, aber auf der Grundlage unserer Beobachtung der Aktualisierungen der EU-27 für das dritte Quartal 2023 und der soliden Methodik der Global Energy Transition Matrix (GET Matrix) von EUPD Research wird geschätzt, dass die EU-27 bis zum Jahresende etwa 60 GW an PV-Kapazität installieren wird[5].

Grafik: EUPD Research

Die Prognose von EUPD Research für die installierte PV-Kapazität im Jahr 2024 reicht von 65-75 GW (je nach Szenario). Wenn man nun davon ausgeht, dass Chinas PV-Exporte in die EU bis Ende 2023 100 GW erreichen werden[6], und wenn man den normalen Lagerfluss berücksichtigt, dann wird der Überschussbestand an PV-Modulen für 2023 beträchtlich sein[7]. Dies ähnelt dem ersten Szenario, das Remmers beschreibt (59 GW Überschussbestand), angesichts der Tatsache, dass die EU ~40 GW und NICHT 46 GW im Jahr 2022 installiert hat.

Ob die von Experten wie Marius Mordal Bakke und Karl-Heinz Remmers vorgelegten Zahlen zum chinesischen Modulexport und zur PV-Installation eintreten werden oder nicht, müssen wir alle abwarten. Diese Zahlen und Analysen wurden jedoch mit den PV-Installationszahlen von EUPD Research und den Schätzungen der chinesischen Modulexporte in die EU kombiniert, um die bedeutende Frage zu beantworten: „Gibt es ein Überangebot“?

1.1 Gibt es ein Überangebot?

Ja. Der Generalsekretär der Photovoltaik-Abteilung der Chinesischen Handelskammer für Import und Export, Zhang Sen, schrieb in einem auf der Webseite des chinesischen Handelsministeriums veröffentlichten Artikel: „Aufgrund der optimistischen Stimmung auf dem europäischen Markt im vergangenen Jahr [2022] und des jüngsten Rückgangs der europäischen Strompreise verfügen die Händler über überschüssige Lagerbestände“. Sen führt weiter aus, dass angesichts der Tatsache, dass die EU im Jahr 2024 etwa 70 GW an PV-Kapazität installieren wird, ein Teil der PV-Installationen des nächsten Jahres bereits zu Beginn des neuen Jahres in den europäischen Lagern vorhanden sein wird. In Verbindung mit den Daten aus den Preis- und Lagerbestandsüberwachungsdatenbanken von EUPD Research in Deutschland und Europa sowie den beunruhigenden Rückmeldungen verschiedener Interessengruppen könnte man zu dem Schluss kommen, dass die Besorgnis begründet ist.

In Übereinstimmung mit den von EUPD Research durchgeführten Studien verfolgen wir den Netto-Einkaufspreis von PV-Modulen aus monokristallinen PERC-Zellen aus der Sicht der PV-Installateure mit großer Sorgfalt. Es ist erwähnenswert, dass diese Preise historische Tiefststände erreicht haben. Im vierten Quartal 2023 sind die Preise für monokristalline PERC-Module chinesischer Hersteller im Vergleich zum ersten Quartal 2022 um 30 % gesunken. Während die niedrigeren Preise im Allgemeinen die Marktentwicklung der letzten acht Quartale widerspiegeln, sind die Rückgänge bei den chinesischen Herstellern besonders auffällig. Bei Modulen der gleichen Technologie, die von deutschen Herstellern produziert werden, betrug der Preisrückgang im gleichen Zeitraum rund 15 % und war damit nur halb so hoch wie bei den chinesischen Herstellern. Die anhaltenden Preisschwankungen stellen eine besonders große Herausforderung für Installateure dar, die in Erwartung längerer Lieferzeiten erhebliche Vorauszahlungen geleistet hatten, um umfangreiche Modulvorräte anzuhäufen. Die Aussage eines solchen Installateurs unterstreicht die missliche Lage:

„Der Markt ist völlig zusammengebrochen. Selbst die Lieferanten haben ihre Verkaufspreise von 2022 bis 2023 um fast 50 % gesenkt. Wir sind die Dummen, weil wir 2021 bestellt haben, damit bis Ende 2022 geliefert wird, sodass wir 2023 arbeiten können. Wir werden in diesem Jahr große Verluste machen. Wir rechnen mit einem Rückgang des Installationsvolumens um 75 % und Verlusten durch Einkaufspreise von 50 %, weil die Preise so stark gefallen sind. Wir sind gespannt, ob wir das überleben können. Und das nach 20 Jahren auf dem Markt und nachdem wir bisher jede Solarkrise überstanden haben.“

Diese Aussage veranschaulicht das Problem des Preisverfalls sehr anschaulich. In den vergangenen Jahren bestand die größte Herausforderung für die Installateure in den verlängerten Lieferzeiten, was viele dazu veranlasste, ihr Produktportfolio zu diversifizieren und größere Mengen auf Lager zu halten. Diese vorausschauenden Installateure stehen nun jedoch vor der größten Herausforderung. Die Verfügbarkeit ist kein großes Problem mehr, und das Überangebot auf dem Markt hat die Preise im Vergleich zum Vorjahr, als einige Installateure umfangreiche Vorratskäufe tätigten, erheblich gesenkt.

- Makro-Ursachen für das aktuelle Problem und wie geht es weiter?

Unserer Meinung nach gibt es einige Hauptgründe für das aktuelle Problem:

- Lernkurve bei der Photovoltaik

- Die Solarbranche muss sich neu aufstellen

- Die Ausweitung der chinesischen Hersteller war schneller als die Marktentwicklung

- Chinesische Hersteller könnten ihren Marktanteil verringern, da die lokale Unterstützung zunimmt

2.1 PV Lernkurve

Wie jede andere Technologie muss auch die Photovoltaik eine Lernkurve durchlaufen. Die PV-Lernkurve bezieht sich auf den Prozess der kontinuierlichen Kostensenkung, wenn mehr Erfahrung und Fachwissen bei der Entwicklung und dem Einsatz der Technologie gewonnen wird. Die Gesetze von Swanson und Wright beschreiben eindeutig, wie die Kosten oder die Zeit, die für die Ausführung einer Aufgabe in der Industrie erforderlich ist, mit der Wiederholung der Aufgabe und der gewonnenen Erfahrung abnimmt. Mit anderen Worten: Die Kosten sinken und die Leistung verbessert sich, wenn die Industrie Wissen und Erfahrung bei der Herstellung, Installation und Wartung von PV-Solaranlagen gewinnt. Der Preisverfall, den wir heute auf dem PV-Markt erleben, ist daher in erster Linie eine Phase in der PV-Entwicklung, die verstanden und bewältigt werden muss.

2.2 Eine Umstrukturierung der Industrie

Laut Zhang Sen steht die Branche aufgrund des immer wiederkehrenden Problems des Überangebots vor einem Wandel. Für das Jahr 2023 haben namhafte Photovoltaikunternehmen wie LONGi Solar, JA Solar, Jinko Solar, Trina Solar und Tongwei ihre Pläne zur Ausweitung der Produktion bekannt gegeben. Die Kapazitätserweiterung konzentriert sich in erster Linie auf die N-Typ-Produktion, die für ihre verbesserte photovoltaische Umwandlungseffizienz bekannt ist. Vor allem die N-Typ TOPCon-Technologie ist die erste Wahl, obwohl auch die N-Typ HJT-Technologie (Heterojunction) zum Einsatz kommt. Die Expansion dieser Unternehmen dient einem doppelten Zweck, so Zhang Sen: Sie erleichtert die rasche Weiterentwicklung neuer Technologien und senkt die Produktionskosten. Sie beschleunigt jedoch auch die Abschreibung von Photovoltaikanlagen aufgrund der überschüssigen Produktionskapazitäten, so dass die Unternehmen gezwungen sind, ihre Investitionen in Forschung und Entwicklung (R&D) zu erhöhen und ihre hocheffizienten Produktionskapazitäten kontinuierlich auszubauen, um der Marktnachfrage gerecht zu werden. Sen kommt zu dem Schluss, dass dies wiederum die relativ trägen kleinen und mittleren Photovoltaikunternehmen zum Ausstieg aus dem Markt zwingt.

Darüber hinaus bedeuten die neueren, effizienteren Module eine schnellere Installation, einen geringeren Bedarf an Arbeitskräften und damit höhere Gewinnspannen. Wenn man dies in den Kontext des akuten Fachkräftemangels in Europa stellt, ist es unschwer zu verstehen, warum diese tektonische Umschichtung mit Schwerpunkt auf neuen Technologien stattfindet.

2.3 Chinesische Hersteller haben viel schneller aufgestockt als der Markt

Die chinesischen Produktionskapazitäten wuchsen viel schneller als die Märkte. Während die chinesischen Unternehmen um einen größeren Marktanteil konkurrierten, hatte der europäische Markt mit grundlegenden Problemen wie Lieferproblemen (kritische Materialverzögerungen) und Installationsengpässen (Netzprobleme und Arbeitskräftemangel) zu kämpfen. Laut einer Installateursbefragung für den PV InstallerMonitor 2022/2023 von EUPD gaben beispielsweise 63 % der befragten Installateure in Deutschland an, dass die Kunden nach dem Erstkontakt mindestens vier Monate auf die Installation warten mussten. Wenngleich nicht so akut wie in Deutschland, war die Situation in anderen europäischen Märkten ähnlich.

2.4 Lokale Unterstützung steigt

Die von COVID verursachten Unterbrechungen der Lieferkette, die russische Invasion in der Ukraine und die immer ehrgeizigeren Maßnahmen zum Klimawandel haben den Hauptimporteur chinesischer Module dazu veranlasst, Initiativen zur Förderung der lokalen Produktion zu ergreifen. Die wichtigsten Zielländer der chinesischen Modulexporte waren traditionell die USA und die EU. Beide Märkte (USA und EU) haben bzw. planen nun, ihre lokalen Hersteller durch bestimmte Maßnahmen zur Förderung der lokalen Fertigung weiter zu unterstützen. Der Inflation Reduction Act (IRA) in den USA[8] und die Solarenergiestrategie (im Rahmen des REPowerEU-Plans), der Green Deal Industrial Plan (veröffentlicht im Februar 2023), der Net-Zero Industry Act (NZIA) und der Critical Raw Materials Act (beide veröffentlicht im März 2023) sind solche Maßnahmen[9]. Die letztgenannten EU-Politiken zielen darauf ab, dass 40 % der installierten Solar-PV (~30 GW) bis 2030 in Europa hergestellt werden.

Darüber hinaus sollte betont werden, dass die Europäische Union als Folge des russischen Einmarsches in der Ukraine einen vorsichtigeren Ansatz verfolgt, um zu vermeiden, dass sie sich bei ihren Solarenergieinitiativen ausschließlich auf Peking verlässt. Anders ausgedrückt: Wenn China die Hauptrolle bei der Förderung grüner Energie innerhalb der EU übernimmt, würde dies Peking einen größeren Einfluss auf wichtige politische Entscheidungen gewähren und damit Brüssel zurückdrängen. Die europäischen Politiker sind daher bestrebt, ihre Abhängigkeit von China bei kritischen Infrastrukturen zu verringern.

- Was sind und werden die Reaktionen darauf sein?

Von 2013 bis 2018 führte die EU-Kommission Mindestimportzölle auf chinesische Solarprodukte ein, um die heimische Solarindustrie zu schützen. Dies hat jedoch nicht zu einer Renaissance der europäischen Solarindustrie geführt, sondern zu anhaltenden Insolvenzen. In dieser Zeit erlebten wir auch den Einbruch der Solarnachfrage – es dauerte mehrere Jahre, bis die Solarinstallationsraten in Europa wieder das Niveau von 2011 erreichten. Man sollte also annehmen, dass die EU nicht noch einmal einen solchen Fehler begehen wird, zumal Brüssel nicht die Unterstützung der Mehrheit der Solarbranche besitzt, die heute für fast alle europäischen Solararbeitsplätze und Einnahmen verantwortlich ist.

Vor diesem Hintergrund empfiehlt Solar Power Europe als europäischer Verband der Solarbranche:

- Die Europäische Kommission sollte die EU-Vorschriften für staatliche Beihilfen (den Vorübergehenden Krisen- und Übergangsrahmen) ändern, um den EU-Mitgliedstaaten die Möglichkeit zu geben, die Betriebskosten der europäischen Solarhersteller zu unterstützen

- Ermöglichung spezifischer Belastbarkeitsauktionen in den Mitgliedstaaten im Rahmen eines rasch zu verabschiedenden EU-Net-Zero Industry Act, um die Ziele für die Solarproduktion zu erreichen

- Einrichtung eines Finanzierungsinstruments auf EU-Ebene für in Europa produzierte Photovoltaikanlagen, z. B. eine „Solar Manufacturing Bank“[10]

Da jeder EU-Mitgliedsstaat ein anderes PV-Ökosystem hat, ist es außerdem sehr wahrscheinlich, dass jeder Staat spezielle Mechanismen schaffen wird, um seine lokale PV-Produktion weiter zu unterstützen. Wie die Mitgliedstaaten reagieren werden, wird sich in den kommenden Monaten zeigen.

- Fazit: Daten und Marktinformationen als Frühwarnsystem

In der PV-Industrie stellt ein effektives Bestandsmanagement angesichts schwankender Nachfrage und langer Vorlaufzeiten eine gewaltige Herausforderung dar. Diese Herausforderung erfordert einen sorgfältigen und kooperativen Ansatz, der berücksichtigt, dass kein einzelnes Unternehmen in dieser dynamischen Branche isoliert agiert. Stattdessen ist es für alle Beteiligten ratsam, eine ganzheitliche Perspektive einzunehmen, die das gesamte Ökosystem des Unternehmens einbezieht. Dieser umfassende Ansatz erfordert Entscheidungen, die nicht nur die individuellen Gewinnmargen stärken, sondern auch das kollektive Wohlergehen der miteinander vernetzten Unternehmen fördern.

Die Nachfrage ist aufgrund der ständigen technologischen Entwicklung mit einer gewissen Unsicherheit behaftet. Daher ist es für die Hersteller unerlässlich, proaktiv mit ihren Kunden zusammenzuarbeiten, um tiefe Einblicke in die tatsächliche, erreichbare Nachfrage nach den von ihnen hergestellten Produkten zu erlangen. Darüber hinaus besteht für Zulieferer, Hersteller und Händler die Möglichkeit, sich an innovativen und kooperativen Bemühungen zu beteiligen, die sich auf das effiziente Recycling ungenutzter Komponenten konzentrieren und deren nachhaltige Integration in die Hände der Endnutzer oder Unternehmen sicherstellen.

EUPD Research ist der festen Überzeugung, dass sich der Markt im Zuge der tiefgreifenden Umstrukturierung des Sektors selbst regulieren wird. Diese Selbstregulierung wird mit einer Stabilisierung der Regulierungsmechanismen einhergehen, so dass diese weniger anfällig für Schwankungen sind. Gleichzeitig werden die verschiedenen Interessenvertreter ein besseres Verständnis der Marktregeln entwickeln. Es liegt auf der Hand, dass Komponentenhersteller, die über eine vorbildliche F&E-Abteilung verfügen, strategisch bevorzugt in Regionen liefern, in denen angemessene Gewinnspannen erzielt werden können. Dort können sie die Logistik- und Vertriebskosten sorgfältig kalkulieren. Umgekehrt werden Märkte, die ein hohes Risiko von Umsatzeinbußen aufweisen, mit Vorsicht angegangen werden.

In dieser komplexen Landschaft sind die entscheidenden Faktoren für den Erfolg der Zugang zu umfassenden Marktinformationen, die Nutzung von wertvollen Erkenntnissen von Brancheninstallateuren, die Annahme einer strategisch klugen regionalen Positionierung und der umsichtige Eintritt in den Markt mit einem sorgfältig kalibrierten Investitionsniveau. Es ist wichtig zu erkennen, dass Europa ein Mosaik aus verschiedenen Staaten darstellt, von denen jeder durch einzigartige politische, wirtschaftliche und ökologisch nachhaltige Strategien und Voraussetzungen gekennzeichnet ist. Der Schlüssel für das Überleben und den späteren Wohlstand auf dem europäischen PV-Markt liegt in einem differenzierten Verständnis des „Was“, „Wie viel“ und „Wann“. Dies kann nur durch konsequente Marktforschung und Datenanalyse erreicht werden.

Vor diesem Hintergrund spricht EUPD Research eine entschiedene Empfehlung an die Hauptakteure (Politik und Wirtschaft) für die kommenden Monate aus:

Strafzölle würden die EU-Klimaziele und den Arbeitsmarkt stark beeinträchtigen und die PV-Industrie bremsen, da die Kosten für die europäischen Endkunden und Verbraucher steigen würden. Angesichts des EU-Ziels, bis 2030 einen Anteil von 42,5 % an erneuerbaren Energien zu erreichen, was eine beschleunigte Nutzung der Photovoltaik (600 GWac bis 2030) voraussetzt, wird erwartet, dass die Photovoltaik bis 2025 über eine Million Arbeitsplätze in der EU schaffen wird. Daher muss die Verlagerung der europäischen Produktion mit großer Vorsicht und den richtigen Instrumenten erfolgen, damit sich die schmerzhaften, erfolglosen Erfahrungen der 2010er Jahre nicht wiederholen.

In der sich ständig weiterentwickelnden Landschaft der Branche für erneuerbare Energien in der Europäischen Union sind die Bewältigung der komplexen Zusammenhänge und die Förderung von Innovationen von entscheidender Bedeutung. Die Kunst der Kommunikation, die speziell auf die Zielgruppen zugeschnitten ist, ist dabei der Schlüssel. Es müssen Botschaften geschaffen werden, die auf die Sorgen und Wünsche der verschiedenen Interessengruppen im Bereich der erneuerbaren Energien eingehen. Das Fachwissen, um die differenzierten Bedürfnisse von Installateuren, Händlern und anderen Marktvermittlern zu verstehen. Durch die Identifizierung und Einbindung dieser wichtigen Akteure sollten synergetische Partnerschaften geschaffen werden, die sinnvoll den Fortschritt vorantreiben.

Makromarktdaten sind für das Verständnis der globalen und regionalen Trends, der installierten Kapazität, der Modulpreise und der Menge der hergestellten und exportierten PV-Komponenten von entscheidender Bedeutung. Diese Daten führen kurz- und mittelfristig zu einem klaren Verständnis der wichtigsten und aufstrebenden Märkte in jeder Region und tragen dazu bei, Angebot und Nachfrage auf Makroebene in Einklang zu bringen. Mit anderen Worten: Die Lieferketten werden optimiert, und es wird sichergestellt, dass die Produkte zur richtigen Zeit am richtigen Ort eintreffen. Eine differenzierte Kenntnis der lokalen Märkte sowie eine ausgeklügelte Mikro-Marktanalyse ermöglichen es Unternehmen, eine auf die regionalen Bedürfnisse abgestimmte Niederlassung zu gründen.

Das Fundament eines jeden erfolgreichen Ansatzes in Europa ist eine fein abgestimmte Markenmanagementstrategie. Es müssen überzeugende Erzählungen geschaffen werden, die das Wesen jeder Initiative für erneuerbare Energien einfangen, und es müssen anpassungsfähige Strategien entwickelt werden, die den einzigartigen Herausforderungen jedes europäischen Staates gerecht werden. Durch die Verwendung einer länderspezifischen Sprache sollten kulturelle Unterschiede überbrückt und ein Gefühl der Verbundenheit über die Grenzen hinweg gefördert werden.

In einer Welt, in der Nachhaltigkeit nicht nur ein Ziel, sondern eine Notwendigkeit ist, werden passende Kommunikationsstrategien in Verbindung mit umfassendem Marktverständnis zum Katalysator für transformative Veränderungen. Zielsetzung ist es, Geschäftspartner dabei zu unterstützen, in der EU-Branche für erneuerbare Energien zu florieren. Durch das Abstimmen der richtigen Strategien auf die Bedürfnisse lokaler Gemeinschaften wird ein effektiver Wandel herbeigeführt, der eine Zukunft einläutet, in der erneuerbare Energien nicht nur eine Option, sondern der Eckpfeiler des Fortschritts sind.

Über die Autoren:

Markus Hoehner (hoehner@hrcg.eu) ist Gründer, Präsident und CEO der Hoehner Research & Consulting Group sowie von EUPD Research. Seit mehr als drei Jahrzehnten ist Markus Hoehner in der Spitzenforschung und Beratung mit den Schwerpunkten saubere Technik, erneuerbare Energien und nachhaltiges Wirtschaften tätig.

Ali Arfa (a.arfa@eupd-research.com) ist der leitende Datenmanager bei EUPD Research. Mit einem Hintergrund in Politik und IR leitet Ali mehrere Projekte bei EUPD Research. Zu den wichtigsten Projekten, die er betreut, gehört die Online-Plattform Global Energy Transition Matrix, die ständig die Daten zu erneuerbaren Energien und insbesondere zur Photovoltaik in rund 60 globalen Märkten überwacht.

[1] Bitte beachten Sie, dass diese Zahl von der Energie-Denkfabrik Ember stammt. Nach EUPD-Analyse, auf die später kurz eingegangen wird, beläuft sich der chinesische Modulimport bis Ende September auf etwa 73,3 GW.

[2] Bitte berücksichtigen Sie, dass die chinesischen PV-Exporte in die EU-27 nach Berechnungen von Ember bis Ende September 2023 rund 85,9 GW erreichen werden.

[3] Dies bedeutet selbstverständlich nicht, dass die Berechnungen von Ember falsch sind, sondern soll darauf aufmerksam machen, dass je nach genauerer Datenlage und Methodik unterschiedliche Ergebnisse möglich sind. https://www.eupd-research.com/wp-content/uploads/Proposal_Global_Energy_Transition_Matrix_2023.pdf

[4] Bitte beachten Sie, dass im Jahr 2022 in der EU-27 etwa 40,4 GW und in Europa (einschließlich anderer großer europäischer Märkte wie dem Vereinigten Königreich, der Türkei, der Schweiz usw.) etwa 44 GW installiert waren.

[5] Bitte beachten Sie, dass nach der bevorstehenden Veröffentlichung der Daten für Q4-2023 die genauere Schätzung 57-60 GW für 2023 betragen würde. Um mehr darüber zu erfahren, wie wir unsere globalen PV-Daten sammeln und aktualisieren, besuchen Sie bitte die Global Energy Transition Matrix von EUPD Research auf unserer Website.

[6] Bitte beachten Sie, dass dies nur eine Annahme ist, die auf der Grundlage des Ember-Datenexports getroffen wurde. Wie bereits erwähnt, werden die chinesischen Modulexporte in die EU nach der EUPD-Methodik bis Ende 2023 auf ~87-91 GW eingeschätzt.

[7] Es sei darauf hingewiesen, dass bei Anwendung der EUPD-Methode auf die chinesischen Modulexporte in die EU im Jahr 2022 diese Exportzahlen ebenso reduziert werden wie die Zahlen für 2023.

[8] Siehe EUPD Research US Market Leadership Study, veröffentlicht im September 2023. https://www.eupd-research.com/wp-content/uploads/EUPD_Market-Leadership-Study_US_Pitch_Deck.pdf

[9] Siehe EUPD Research European Market Leadership Study, veröffentlicht im Jahr 2023. https://www.eupd-research.com/wp-content/uploads/EUPD_Research_Proposal_Market_Leadership_Study_Juli-2023.pdf

[10] Weitere Einzelheiten finden Sie auf der Website von Solar Power Europe

Die Blogbeiträge und Kommentare auf www.pv-magazine.de geben nicht zwangsläufig die Meinung und Haltung der Redaktion und der pv magazine group wieder. Unsere Webseite ist eine offene Plattform für den Austausch der Industrie und Politik. Wenn Sie auch in eigenen Beiträgen Kommentare einreichen wollen, schreiben Sie bitte an redaktion@pv-magazine.com.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

„Wir werden in diesem Jahr große Verluste machen. Wir rechnen mit einem Rückgang des Installationsvolumens um 75 % und Verlusten durch Einkaufspreise von 50 %, weil die Preise so stark gefallen sind. Wir sind gespannt, ob wir das überleben können.“

–> dieser Satz ist von Panikmache kaum zu überbieten. Die Situation ist die, dass jeder Installateur hohe Lagerbestände aufweist. Die Module die zu höheren Preisen eingekauft wurden, werden auch mit entsprechender Marge verkauft.

Zudem konnten Installateure in den letzten 3 Jahren 1kWp PV für bis zu das 4fache verkaufen. Wenn man dann noch an „Überleben“ denken muss…

Es nutzen keine höheren Prognosen zum PV-Zubau. Das Bottleneck ist die Installationskapazität.

Die Installationskapazität ist momentan recht gut.Man wird von Dachdeckern um Aufträge angebettelt. Der wahre Flaschenhals sind mehr denn je die Netzbetreiber, die Anmeldevorgänge hinaus zögern.Zähler werden erst nach Monaten gesetzt.Die meisten Kunden zahlen, entgegen der AGB`s meist erst nach Zählersetzung.Das wir so manchem kleinen Solateur den Hals brechen.

Lieber Leser:

dies ist lediglich eine einzige Ansicht, die hier dargestellt wird, um zu zeigen, dass es aktuell einige Bedenken gibt. Wie im letzten Absatz ausgeführt, sind wir jedoch der Ansicht, dass die Bedenken nicht so akut sind, wie manche glauben, und dass sich der Markt höchstwahrscheinlich selbst regulieren wird.

Module sind lange lagerfähig und im Extremfall könnten sie sogar verschenkt werden. Viel kritischer ist das bei Speichern. Besonders die Li-Ionen Akkus dürfen nicht in den Tiefentladungs-Bereich geraten, denn dann sind sie nur noch Recycleware. Also Lagerzeiten genau überwachen, ggf. auspacken, kontrollieren, nachladen, ev. BMS verändern, wieder verpacken … . Ob das der Handel schafft?

Der Kommentar von Götzmann gibt genau meine Einstellung wider: die oft kommunalen Endversorger müssen von den Politikern viel stärker überwacht werden, damit die Manager nicht zu sehr auf Gewinnmaximierung achten, sondern auf Nutzen für die Allgemeinheit. Mein Versorger z.B. wirbt mit der Aussage: 100% erneuerbare Energie!!! Und hat eine Kostensenkung auf ca39 ct /kwh angekündigt !

Nun betragen die Kosten bei klug ausgehandelten PPAvertägen ja keine 10 ct!

Ich denke das wissen die meisten aufsichtsführenden Politiker nicht. Verschlingen zwischengeschaltete Netze, die Steuer so viel ? Diese Überlegung lässt mich zu dem Schluss kommen, das Stromnetz gehört – wie die Straßen – in die Hände der Gemeinschaft. Hier hat der angeblich freie Markt schon lange seine angebliche Effizienz verloren!

Bingo , ganz meine Meinung , Kraftwerke und Netze gehören verstaatlicht.!!

Sie schreiben hier im Artikel u. a. folgendes:

In Verbindung mit den Daten aus den Preis- und Lagerbestandsüberwachungsdatenbanken von EUPD Research in Deutschland und Europa …

Können Sie hier mal Ihre Methodologie erläutern? Wie kommen diese Daten zustande, welche Datenpunkte werden erhoben, und von wie vielen Datenpunkten sprechen wir hier?

Vielen Dank für Ihre Rückmeldung.

Vielen Dank für Ihren Kommentar, gerne fassen wir die wichtigsten Daten noch einmal kurz zusammen:

Die Lieferungen von PV-Modulen aus China können über die GACC-Website abgerufen werden:

• Es ist enorm wichtig zwischen der EU und Europa zu unterscheiden

• Die Stückzahl der Module und das Gewicht der Sendung werden angegeben

• Über die obigen Angaben wird die durchschnittliche monatlich gelieferte Kapazität berechnet

Es sollte auch beachtet werden, dass für eine Berechnung des Überangebots ebenfalls folgendes erforderlich ist:

• Eine globale und regionale Datenbasis von PV-Installationen, die an sich den Hauptteil der Berechnung für realistische Szenarien für 2023 und 2024 darstellt

• Jeder Markt muss beobachten und die PV-Installationen einzeln berechnet werden

Wir hoffen das hilft Ihnen weiter.