Batteriespeicher haben in den letzten Monaten stark vom Kursanstieg an den Regelleistungsmärkten profitiert. Mit Preisen von über 10.000 Euro pro Woche und Megawatt in der Primärregelleistung (PRL) lag dies etwa Faktor 10 über den Preisen in der gleichen Zeit des Vorjahres. Dies hängt stark mit den Knappheitssignalen am Strommarkt zusammen, da Energieerzeuger bei diesem Preisniveau sehr hohe Opportunitätskosten bei der Bereitstellung von Regelleistung haben.

Sobald sich die Lage an der Strombörse wieder normalisiert, sind meiner Einschätzung nach wieder deutlich niedrigere Preise am Regelleistungsmarkt für PRL zu erwarten. Spannend bleibt, auf welchem Niveau sich das ganze mittel- und langfristig einpendelt. Mit Interesse verfolge ich daher Veröffentlichungen, die sich mit Erlösmöglichkeiten von Speichern außerhalb der PRL beschäftigen. Eine nahe liegende Option ist dabei der Handel an der Börse und das Ausnutzen von Preisunterschieden im Day-Ahead- und Intraday-Markt (sogenannte Arbitrage).

Handel eines Batteriespeichers an der Strombörse

Eine gute Veröffentlichung zu dem Thema wurde 2019 von der Forschungsstelle für Energiewirtschaft (FfE) herausgegeben. Darin wurde abgeschätzt welche Erlöse in 2017 und 2018 mit einem 1 Megawatt/1,2 Megawattstunden-Batteriespeicher im Energiehandel erzielt werden konnte. Ein Ergebnis war, dass im Handel noch deutlich weniger Erlöse erzielt werden konnten als in der PRL. Der Ausblick machte jedoch deutlich, dass sich dies in den folgenden Jahren ändern könnte.

Zitat aus der Zusammenfassung von Timo Kern von der FfE: „[Bei Verkürzung der Angebotszeiträume auf 4 Stunden Blöcke] … gibt es vermehrt Zeiträume, in denen Batteriespeicher auf dem Spotmarkt ökonomisch sinnvoll vermarktet werden können. Dies hätte direkte Auswirkungen auf den PRL-Preis, dessen Minimum sich für diese Zeiträume bei einer entsprechenden Marktmacht an die Opportunitätskosten von Batteriespeichern annähern würde.“

Da mich interessiert, wie sich die Erlösoptionen an der Strombörse entwickelt haben, und auf welchem Niveau die Opportunitätskosten von Speichern in der Bereitstellung von PRL aktuell liegen, habe ich das mal nachgerechnet.

Berechnung der optimierten Handelserlöse für Batteriespeicher

Die Auswertung ist komplett in „R“ entwickelt und ich greife auf die Solver Bibliothek „lpSolve“ für lineare Optimierung zurück. Ich empfehle nicht, das Problem über Brute-Force zu lösen, da sich für einen einzigen 4-Stunden Block bereits 43 Millionen Handelsmöglichkeiten für den Speicher ergeben.

Die Simulation verwendet dabei die folgenden Annahmen:

- Dimensionierung: 1 Megawatt Leistung / 1 Megawattstunden Kapazität

- Wirkungsgrad des Speichers: 90 Prozent

- Ladezustand am Ende eines jeden Tages: 50 Prozent

- Perfekte Voraussage: Die durchschnittlichen Börsenpreise sind für Auswahl der optimalen Handelszeitpunkte bekannt

Die Annahmen zur Dimensionierung des Speichers habe ich getroffen, da beispielsweise der LEAG-Speicher mit einer ähnlichen Auslegung PRL erbringt. Dies ermöglicht den direkten Vergleich der Erlöse. Mit der zusätzlichen Annahme, dass der Speicher am Tagesende zu einem Ladezustand von 50 Prozent zurückkehrt, kann ich anschließend betrachten, ob es sich lohnt, an einzelnen Tagen von der PRL in den Arbitrage-Handel zu wechseln. Die aus meiner Sicht stärkste Vereinfachung ist die Annahme, dass die Börsenpreise perfekt vorhergesagt werden können und darauf basierend die optimale Handelsstrategie gebildet werden kann. Dies mag in der Day-Ahead- und Intraday-Auktion noch realitätsnah sein, eine gute Prognose des ID3 ist meines Wissens jedoch deutlich komplexer.

Ergebnis: Erlösmöglichkeiten aus der Arbitrage

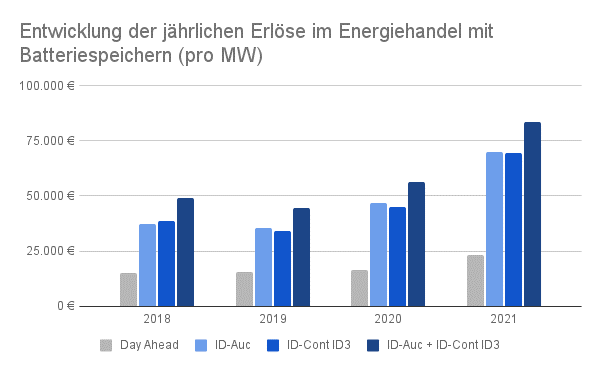

Im Diagramm unten sind die Erlöse eines Speichers mit verschiedenen Handelsstrategien dargestellt. Es zeigt sich, dass die Vermarktung dieses Speichers über die Day-Ahead-Auktion am wenigsten attraktiv ist. Die Vermarktung alleine über die Intraday Viertelstunden-Auktion (ID-Auc) oder den kontinuierlichen Viertelstunden-Handel (ID-Cont ID3) ist bereits deutlich attraktiver. Die höchsten Erlöse lassen sich über eine kombinierte Handelsstrategie (ID-Auc + ID-Cont ID3) erzielen. Dabei wird der Speicher zuerst in der Intraday-Auktion vermarktet und anschließend über den kontinuierlichen Handel weiter optimiert. Im Schnitt liegt der Erlös dabei 25 Prozent über dem Ergebnis, welches sich aus der Intraday-Auktion alleine erzielen lässt. Als Referenzpreis wurde der ID3 (Mittelwert der letzten drei Stunden vor Lieferung) ausgewählt. Bei der Verwendung des ID1 wäre der kalkulierte Erlös nochmals höher, allerdings halte ich dies nicht mehr für ein realistisch erzielbares Ergebnis.

Im Diagramm wird auch deutlich, dass die Erlöse zwischen 2018 und 2021 signifikant angestiegen sind (mit Ausnahme von 2019). Dies lässt auch an der gestiegenen Volatilität (messbar über die Standardabweichung) im Intraday-Handel erkennen. Vor allem in zweiten Halbjahr 2021 hat diese massiv zugenommen.

Grafik: https://www.regelleistung-online.de/

Im direkten Vergleich mit der Veröffentlichung des FfE zeigen die Zahlen für 2018 eine sehr gute Übereinstimmung. Nur die Erlöse für die kombinierte Vermarktung sind in meiner Auswertung etwas konservativer. Dies mag an meiner Einschränkung liegen, dass der Speicher am Tagesende wieder auf einen Ladezustand von 50 Prozent zurückkehren muss.

Vergleich der Intraday Handelserlöse mit den PRL Erlösen

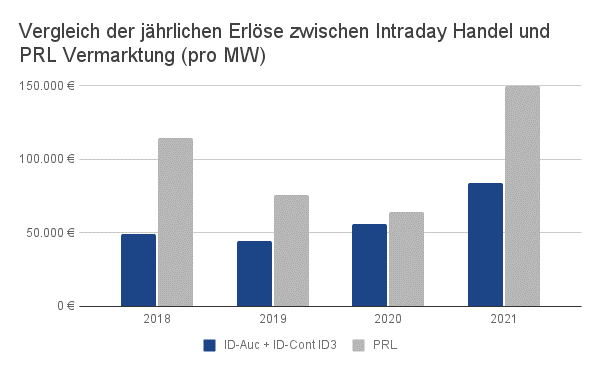

Das nächste Diagramm bildet die Erlöse der optimierten Vermarktungsstrategie im Vergleich zu den Erlösen in der PRL ab. Es zeigt sich, dass auch nach 2018 in jedem Jahr mehr Erlöse im PRL-Markt als im Intraday-Handel erwirtschaftet werden konnten. Allerdings ist der Abstand zwischen 2018 und 2020 durch sinkende PRL-Preise und steigende Intraday-Handelserlöse geringer geworden. 2021 ist der Abstand wieder größer geworden, allerdings bin ich mir nicht sicher wie repräsentativ das für die nächsten Jahre ist.

Grafik: https://www.regelleistung-online.de/

Ein Nachteil, den die Intraday-Arbitrage gegenüber der Vermarktung in der PRL hat, ist die deutlich größere Anzahl an Ladezyklen, die der Speicher durchfahren muss. Batterien erfahren dadurch eine schnellere Alterung und müssen häufiger ersetzt werden, was zu höheren laufenden Kosten führt. Ebenso sollten die Abgaben beim direkten Vergleich auf der Kostenseite nicht vernachlässigt werden.

Fazit

Insgesamt zeigt die Auswertung, dass die Erlöspotenziale von Batteriespeichern im Intraday-Handel weiterhin unter den Erträgen aus der Primärregelleistung liegen. Für Entwickler und Investoren von Batteriespeicherprojekten bietet die gestiegene Volatilität am Intraday-Markt jedoch eine Chance, ihr Projekt in einem Downside-Szenario (stark fallende PRL-Preise) abzusichern.

— Der Autor Christian Schäfer ist Senior Consultant bei Arup und befasst sich mit Transaktionen im Bereich der erneuerbaren Energien und Batteriegroßspeichern. Parallel betreibt er die unabhängige Analyseplattform Regelleistung-Online. Zuvor war er Mitbegründer der Adaptive Balancing Power GmbH und Portfoliomanager im Kurzfristhandel bei MVV. https://www.regelleistung-online.de/ —

— Der Autor Christian Schäfer ist Senior Consultant bei Arup und befasst sich mit Transaktionen im Bereich der erneuerbaren Energien und Batteriegroßspeichern. Parallel betreibt er die unabhängige Analyseplattform Regelleistung-Online. Zuvor war er Mitbegründer der Adaptive Balancing Power GmbH und Portfoliomanager im Kurzfristhandel bei MVV. https://www.regelleistung-online.de/ —

Die Blogbeiträge und Kommentare auf www.pv-magazine.de geben nicht zwangsläufig die Meinung und Haltung der Redaktion und der pv magazine group wieder. Unsere Webseite ist eine offene Plattform für den Austausch der Industrie und Politik. Wenn Sie auch in eigenen Beiträgen Kommentare einreichen wollen, schreiben Sie bitte an redaktion@pv-magazine.com.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Ein bisher fehlendes Geschäftsmodell für ausreichende Speicherkapazität wird und die nächste Zeit noch in Atem halten.

Wo bleibt da der Einwurf der Netzargetur, deren orginale Aufgabenstellung ansich?

Zwei Dinge nehme ich aus dieser Analyse mit:

1. Die gegenwärtige Marktstruktur ist an die Vielseitigkeit der Batteriespeicher nicht angepasst.

2. Aufgabe der Bundesnetzagentur sollte es sein, eine Marktstruktur zu schaffen, in der das Risiko für die Anlagenbetreiber so klein wie möglich ist. Das wird wahrscheinlich am besten erreicht, wenn die Betreiber für die Bereitstellung ihrer Leistungen regelmäßige Erlöse unabhängig von der Inanspruchnahme erzielen. Wenn die Betreiber auskömmliche sichere Einnahmen erzielen, sind sie nicht darauf angewiesen, Ausfallrisiken durch nicht-Inanspruchnahme durch hohe Erlöse bei unerwartet starker Inanspruchnahme ausgleichen zu müssen. Risiken müssten von den Stromverbrauchern bezahlt werden. Je kleiner sie für die Anlagenbetreiber sind, desto niedriger bleiben die Gesamtkosten und damit die Netzentgelte (in denen bisher die Kosten zumindest für die PRL stecken).

Die Trennung in Primärregelleistung und Börsenhandel mit kontinuierlich steigendem Zeithorizont ist anscheinend überholt, weil es für die Batteriespeicher technisch keinen Unterschied macht, für welche Dienstleistung sie ihren Strom bunkern oder abgeben. Damit unterscheiden sie sich fundamental von den bisherigen Strukturen. Auch mit den Pumpspeicherwerken sind sie nur bedingt vergleichbar, weil sie noch schneller reagieren können und außerdem im Netz so verteilt werden können, dass ihre Inanspruchnahme kaum an die Bereitstellung von überregionaler Leitungskapazität gebunden ist.