Das ist die Gretchenfrage und die häufigste Frage, die uns Käufer von Photovoltaik-Anlagen derzeit Zeit stellen. Grundsätzlich haben wir die umsatzsteuerliche Behandlung einer privaten Photovoltaikanlage bereits ausführlich in unserem Artikel „Die Qual der Wahl bei der Umsatzsteuer“ dargestellt (pv magazine Deutschland, März 2019).

Wer außer seiner Photovoltaik-Anlage auf dem Wohnhaus keine unternehmerische Tätigkeit verfolgt, liegt unter der Kleinunternehmergrenze. Diese besagt: Wer mit allen umsatzsteuerpflichtigen Einkünften nicht mehr als 22.000 Euro pro Jahr erzielt, kann sich von der Umsatzsteuerpflicht befreien, indem er die Kleinunternehmerregelung anwendet.

„Kleinunternehmer“ nur in der Umsatzsteuer

Diese Wahlmöglichkeit gibt es nur in der Umsatzsteuer, nicht bei der Ertragssteuer. Deshalb gibt es dort auch keine Kleinunternehmerregelung. Ertragssteuerlich ist stattdessen objektiv zu prüfen, ob eine Gewinnerzielungsabsicht vorliegt, oder Liebhaberei. Die Finanzverwaltung Baden-Württemberg nennt dies in ihren „Steuertipps zur Energieerzeugung“ den „Liebhabereitest“.

Wer die Kleinunternehmerregelung wählt, ist also nicht von allen Steuererklärungen für die Photovoltaik-Anlage befreit, wenn die Anlage ertragssteuerlich insgesamt Gewinne erzielt. Umgekehrt kann man die Umsatzsteuerpflicht auch dann wählen, wenn ertragssteuerlich Liebhaberei vorliegt, sodass weder Gewinne zu versteuern sind noch Verluste geltend gemacht werden können.

Eine Entscheidung für alles

Ein weiterer wichtiger Unterschied zur Ertragssteuer ist, dass bei der Umsatzsteuer alle Einkünfte einer steuerpflichtigen Person zusammengezählt werden. Dagegen gibt es bei der Ertragssteuer verschiedenartige Einkünfte, die steuerlich zunächst getrennt betrachtet werden, wie beispielsweise Einkünfte aus Vermietung, Landwirtschaft oder gewerblicher Tätigkeit.

Wer also neben der Photovoltaik-Anlage noch weitere umsatzsteuerpflichtige Einkünfte hat, kann immer nur für alle diese Einkünfte eine Entscheidung zwischen Kleinunternehmer oder Umsatzsteuerpflicht treffen.

Wer für die Photovoltaik-Anlage eine andere Wahl treffen will als für andere umsatzsteuerpflichtige Einkünfte, muss für Anschaffung und Betrieb der Photovoltaik-Anlage eine andere Steuerperson wählen. Das kann beispielsweise der Ehegatte/die Ehegattin sein oder beide gemeinsam als Ehegatten-GbR.

Für viele Photovoltaik-Betreiber ist die Möglichkeit, durch die Kleinunternehmerregelung das Thema Umsatzsteuer von Anfang an schlicht abzuwählen, eine große Erleichterung. Die Umsatzsteuer funktioniert nämlich nach einer ganz anderen Systematik, als es private Steuerzahler bei ihrer Steuererklärung gewohnt sind. Das führt in der Praxis zu Missverständnissen und kann kostspielige Fehler nach sich ziehen.

Fahrlässige Vorteilsversprechen

Geradezu fahrlässig beworben wird die Wahl der Umsatzsteuerpflicht in unzähligen Hinweisen im Internet immer mit dem Vorteil, dass man dadurch die beim Kauf der Photovoltaik-Anlage an den Installateur bezahlte Mehrwertsteuer vom Finanzamt zurückerstattet bekommt. Es wird der Eindruck erweckt, als müsse man lediglich einen Antrag stellen und bekomme das Geld dann ausbezahlt, so wie man es von Zuschüssen in Förderprogrammen kennt.

In den Wirtschaftlichkeitsrechnungen von Anbietern, aber auch Fachverbänden und anderen Institutionen wird fast immer mit den Nettokosten ohne Mehrwertsteuer gerechnet und damit unterstellt, auch Privathaushalte sollten sich umsatzsteuerpflichtig machen und dies sei nur von Vorteil.

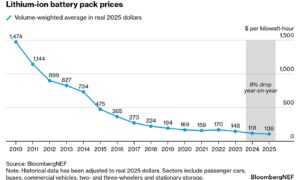

So einfach ist es aber leider nicht, denn die Umsatzsteuerpflicht eröffnet eine Reihe von Verpflichtungen und Fehlerquellen. Es handelt sich nämlich nicht um einen einmaligen Vorgang, sondern eine laufende Aufgabe über mehrere Jahre. Außerdem ist der Kostenvorteil in den letzten Jahren zusammengeschmolzen, weil Photovoltaik-Anlagen immer weniger kosten und der private Eigenverbrauch immer wichtiger wird. Wer auf die Kleinunternehmerreglung verzichtet, muss dafür Umsatzsteuer zahlen und das verringert den Vorteil der Mehrwertsteuererstattung.

Wer „zur Umsatzsteuerpflicht optiert“, muss nicht nur eine jährliche Umsatzsteuererklärung abgeben, sondern in den ersten beiden Jahren auch vierteljährliche Umsatzsteuervoranmeldungen. Darin sind die Summen der eingenommenen Umsatzsteuer und der bezahlten Umsatzsteuer einzutragen sowie der private Eigenverbrauch als unentgeltliche Wertabgabe.

Die Differenz aus eingenommener und ausgegebener Umsatzsteuer ergibt entweder eine Zahlung an das Finanzamt oder eine Erstattung. Es empfiehlt sich, hier eine Dauerfristverlängerung zu beantragen und dem Finanzamt eine Einzugsermächtigung zu erteilen, um keine Zahlungsfristen zu verpassen.

Das Gleiche gilt für die jährliche Umsatzsteuererklärung, bei der das vergangene Jahr zusammengefasst wird und die bereits bezahlten oder erstatteten Beträge korrekt zugeordnet werden müssen. Die Wahl zwischen vereinnahmten Entgelten und vereinbarten Entgelten kann hier für zusätzliche Verwirrung sorgen. Gemeint ist damit die Entscheidung, ob Umsatzsteuerzahlungen in dem Zeitraum erfasst werden, wann sie tatsächlich fließen oder in dem Zeitraum, in dem der Anspruch entsteht.

Neben dem Finanzamt muss die Steuerpflicht auch dem Netzbetreiber mitgeteilt werden, damit dieser zur Einspeisevergütung gemäß EEG zusätzlich noch die Umsatzsteuer zahlt, die der Betreiber ans Finanzamt abführt. Vor allem aber muss man dem Netzbetreiber rechtzeitig auch den Wechsel in die Kleinunternehmerregelung mitteilen, damit dieser die Umsatzsteuer nicht weiterbezahlt. Sonst droht Ärger mit dem Finanzamt.

Terminhinweis

Lohnsteuerhilfe darf nicht beraten

Viele Beschäftigte lassen sich bei der Steuererklärung von einem Lohnsteuerhilfeverein unterstützen. Das ist günstiger als beim Steuerberater, weil der Leistungsumfang auf Nichtselbstständige eng begrenzt ist. Wer mit der Photovoltaik-Anlage aber umsatzsteuerpflichtig wird oder Gewinne versteuern muss, darf von den Vereinen nicht mehr beraten werden. Auch deshalb ist die Initiative des Finanzministeriums Baden-Württemberg über den Bundesrat begrüßenswert, Einkünfte aus kleinen Photovoltaik-Anlagen von der Steuerpflicht zu befreien. Eine Entscheidung gibt es noch nicht.

Viele Anlagenbetreiber machen die Steuererklärung für die Photovoltaikanlage selbst. Wer für die Umsatzsteuererklärungen aber einen Steuerberater braucht, muss mit Kosten von mindestens 200 bis 300 Euro jährlich rechnen. Um Fehler zu vermeiden, sollte man wenigstens anfangs einen Profi zurate ziehen oder für ein, zwei Jahre die Erklärung von einem Berater erstellen lassen, um eine Vorlage für die Folgejahre zu haben.

Wer umsatzsteuerpflichtig ist, muss nicht nur Steuererklärungen abgeben, er muss sich auch über das Steuerrecht auf dem Laufenden halten. Denn dort ändern sich ab und zu die Regeln. So hat beispielsweise die zeitweilige Senkung der Umsatzsteuer im Jahr 2020 einige praktische Fragen aufgeworfen, die auch Photovoltaik-Betreiber nachvollziehen und anwenden müssen (pv magazine Deutschland, November 2020).

Fehler passieren

Es genügt nicht, dem Finanzamt mitzuteilen, dass man mit seiner Photovoltaik-Anlage umsatzsteuerpflichtig werden will, sondern dem Finanzamt muss rechtzeitig mitgeteilt werden, dass und in welchem Umfang die Photovoltaik-Anlage dem Unternehmen zugeordnet wird. Kauft man die Anlage im Jahr 2021, muss diese Zuordnung spätestens Ende Juli 2022 erfolgen, weil man sonst den Anspruch auf die Vorsteuererstattung verliert.

Die Vorsteuererstattung setzt außerdem voraus, dass die Kaufrechnung korrekt adressiert wird. Am besten überlegt man sich vor dem Kauf, wer die Photovoltaik-Anlage steuerlich betreiben soll, damit die richtige Person auf der Rechnung steht. Wenn beispielsweise nur die Ehefrau die Anlage betreiben und steuerlich erklären soll, darf die Rechnung auch nur an sie gerichtet werden. Das Gleiche gilt für die Einspeisevergütung durch den Netzbetreiber und auch für Betriebskosten, die steuerlich geltend gemacht werden sollen.

An die Entscheidung, umsatzsteuerpflichtig zu sein, ist der Anlagenbetreiber fünf Kalenderjahre gebunden. Danach ist ein Wechsel in die Kleinunternehmerregelung jeweils zum Jahresanfang möglich. Auch dieser Wechsel hat seine Tücken. So gibt es neben dieser Bindungsfrist auch noch Korrekturzeiträume für die einzelnen Wirtschaftsgüter.

Eine auf das Dach montierte Photovoltaik-Anlage gilt als bewegliches Wirtschaftsgut. Der Korrekturzeitraum beträgt 60 Monate ab Anschaffung. Findet der Wechsel in die Kleinunternehmerregelung vorher statt, muss die Vorsteuererstattung anteilig zurückgezahlt werden. In der Praxis wartet man am besten ein weiteres Kalenderjahr und wechselt erst nach sechs Jahren in die Kleinunternehmerregelung.

Beispiel:

- Anschaffung der Photovoltaikanlage im Oktober 2020

- Vorsteuererstattung 3.000 Euro

- Umsatzsteuerpflichtig 2020 bis 2024 (5 Kalenderjahre) und Wechsel zur Kleinunternehmerregelung ab 2025

- Korrekturzeitraum von Oktober 2020 bis September 2025

- Es sind 9 Monate zu korrigieren: 3.000 Euro x 9/60 = 450 Euro wären an das Finanzamt zu zahlen – oder besser erst ab dem Jahr 2026 in die Kleinunternehmerregelung wechseln

Die Bindungsfrist gilt für die Umsatzsteuerpflicht des Anlagenbetreibers insgesamt. Die Korrekturzeiträume gelten aber für jedes Wirtschaftsgut individuell. Wenn der Anlagenbetreiber beispielsweise nach vier Jahren eine weitere Anlage anschafft und auch dafür die Vorsteuererstattung in vollem Umfang nutzen will, muss er mit dem Wechsel weitere 60 Monate warten.

Dach- oder fassadenintegrierte Photovoltaik-Anlagen gelten bezüglich des Korrekturzeitraums (Umsatzsteuer) nicht als bewegliche Wirtschaftsgüter (60 Monate), sondern als Gebäudebestandteil (120 Monate).

Lohnt sich der Aufwand?

Eine der häufigsten Fragen ist, welche der verschiedenen Varianten die finanziell günstigste ist. Wir haben dazu bereits in dem Artikel „Die Qual der Wahl bei der Umsatzsteuer“ die vier verschiedenen Möglichkeiten, mit der Umsatzsteuer umzugehen, anhand eines Beispiels durchgerechnet.

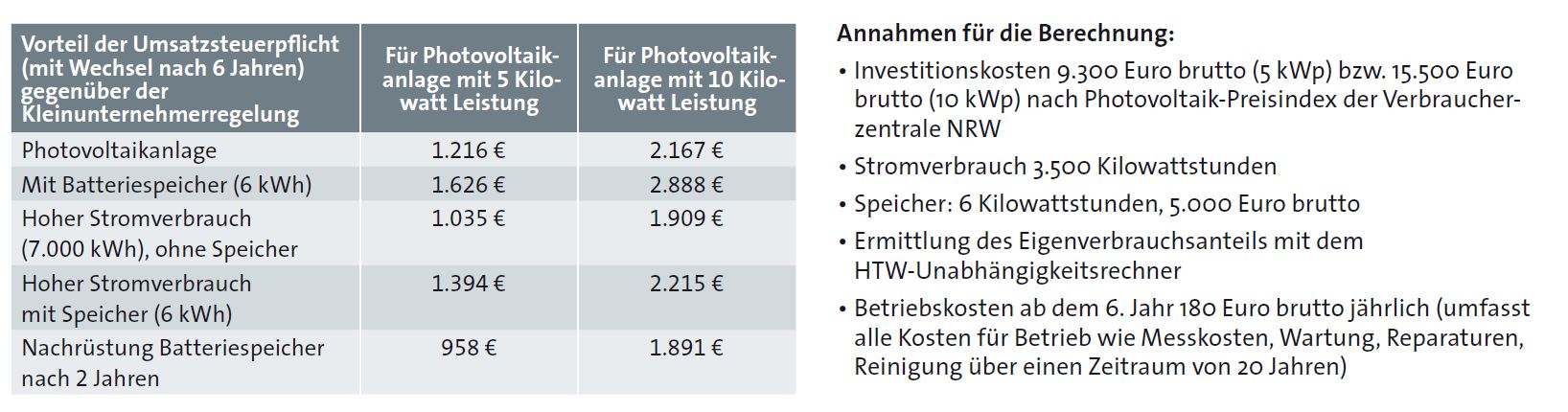

Die beiden häufigsten Varianten – Kleinunternehmerregelung oder Umsatzsteuerpflicht mit dem Wechsel nach sechs Jahren – wollen wir noch einmal bei verschiedenen Anwendungsfällen vergleichen. Wir haben genauso gerechnet und für die Tabelle ermittelt, um wie viel Euro die Umsatzsteuerpflicht günstiger ist.

Das Ergebnis: Der finanzielle Vorteil liegt bei Anlagen zwischen fünf bis zehn Kilowatt Leistung zwischen rund 1.000 und knapp 3.000 Euro (siehe Tabelle oben). Kosten für eine steuerliche Beratung sind dabei nicht berücksichtigt. Ob es sich lohnt, dafür die Mühe und die Fehlerrisiken auf sich zu nehmen, muss jeder Betreiber selbst entscheiden.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Ich habe eine dachintegrierte Fotovoltaik-Anlage seit März 2012. Ich könnte also nächstes Jahr im März in die Kleinunternehmerregelung wechseln. Mir ist immer noch nicht klar, welche Vorteile das im Einzelnen genau für mich bringt. Ich habe eine 10,08kwp-Anlage. Können Sie mir das bitte nochmals genau zusammenstellen.

Danke und herzliche Grüsse

D.Meier

Als Kleinunternehmer ist der Eigenverbrauch nicht mehr umsatzsteuerpflichtig.

Bei dachintegrierten PV-Anlagen kann erst nach 10 Jahren in die Kleinunternehmerregelung gewechselt werden!

Aus dem Betrieb einer Photovoltaikanlage durch eine Ehegatten-GbR könnte eine Zahlungspflicht der EEG-Umlage auf den Eigenverbrauch resultieren. Hier ist in jedem Fall Vorsicht und weitere Prüfung angebracht.

Wir betreiben seit 2012 eine Photovoltaik Speicheranlage.

Für 2019 möchte unser Finanzamt den Eigenverbrauch mit Umsatzsteuer

berechnen.

Wie wird dieser Wert der KWh für Eigenverbrauch z.Zt. errechnet,

wir bitten um kurze Info.

Mit freundl. Grüssen

K.H.Kleuren

Vielen Dank für die allgemeinen Informationen zur Steuer. Meine Schwester sprach davon, sich professionell beraten lassen zu wollen. Ich selber weiß nicht viel darüber und wüsste auch nicht, was ich steuerlich zu beachten habe. Ihr Beitrag kam mir sehr gelegen. Vielen Dank!

Guten Tag,

verstehe ich das richtig, dass bei der Wahl der Kleinunternehmerregelung in der Steuererklärung lediglich die Einspeisevergütung figuriert und der selbst verbrauchte Strom in keinster Weise als Entnahme aufgeführt wird (weder Selbstkosten noch die 0,20 €)? Ist es unabhängig davon, ob das FA die PV Anlage als Liebhaberei einstuft? Die Abschreibung ist aber davon unberührt.

Herzlichen Dank für die Info!

Ich besitze ein Kleinunternehmen und kümmer mich gerade um meine Steuern. Interessant war daher zu lesen, dass bei einer Umsatzsteuer alle Einkünfte einer steuerpflichtigen Person zusammengezählt werden. Ich denke, ich werde am besten einen Steuerberater engagieren, der mir mit der Bearbeitung der Steuer helfen und mich beraten kann.

Wir beabsichtigen den Bau einer Photovoltaik-Anlage als Terrassenüberdachung und als Carport. Beides mit integrierten Modulen. Gesamt ca. 8,5 kWp. Evtl. später noch auf dem Garagendach zu erweitern…

Wir sind bereits als Selbständige unternehmerisch tätig, sodass ohne schon ein Steuerberater vorhanden ist und Umsatzsteuerverpflichtungen bestehen.

Folgende Fragen ergeben sich für uns:

– Die Solaranlage als Unternehmen anmelden bzw. in das Unternehmen integrieren, was Gewinn-/Verlust/Umsatzsteuer angeht.

– Dadurch schon einmal die Mehrwertsteuer auf die Anlage einsparen, und auch bei den laufenden Kosten (Wartung/Reparatur)?

– Außerdem steuerliche Abschreibung der Anlage?

– Beim Eigenverbrauch, der möglichst über 75 Prozent liegen wird/soll, werden u.a. Elektrofahrzeuge geladen, die wiederum den Unternehmen zugeordnet sind.

– Dann wären doch die Energie-Entnahmen für das Laden der E-Mobile wiederum nicht privat, sondern betrieblich, bzw. macht das „Unternehmen Photovoltaik“ dabei einen Gewinn durch den „Verkauf“ von Strom an die Fahrzeuge des Gewerbebetriebs – oder?

Etwas knifflig!

Hallo,

ich habe gerade einen 8,6 KWp PV Anlage im Selbstbau erstellt. (Kosten ca 7000) Nach PVGIS müsste die Anlage fast das 3fache an Strom erzeugen als wir zur Zeit verbrauchen. Bisher kein Gewerbe.

Batteriespeicher (Eigenbau) wird noch nach der abnahme irgendwann ergänzt.

Ich habe absolut keine Ahnung was ich machen muss, was und wo anmelden, was mit dem FA machen? Brauche ich einen Gewerbeschein? (kann ja auch Vorteile in anderen Bereichen habe).

Gruß

Stephan K.

Ich habe ein Mehrfamilienwohnhaus mit einer 11,1 KWp installierten Dach-PV. Baujahr der PV-Anlage war 2005; seitdem mache ich die Umsatzsteuererklärung und 1/4 jährliche Vorauszahlung. Nun sollte dieses Haus auf meine Tochter notariell ohne weiteren Kosten als Schenkung übertragen werden. Dazu hätte ich an Sie zwei Fragen:

a. ist es vorteilhaft für die Tochter, wenn Sie zur Kleinunternehmereigenschaft optimiert oder sollte sie für die Restlaufzeit ebenfalls Umsatzsteuermeldung vornehmen?

b. bleibt auch nach der Übertragung die seinerzeitige auf 20 Jahre festgelegte Einspeisevergütung gleich?

Mit freundlichen Grüssen

Josef P.