Umsatzsteuer befristet gesenkt

Der Steuersatz der regulären Umsatzsteuer wurde kurzfristig und nur für den Zeitraum zwischen dem 1. Juli* und dem 31. Dezember 2020 von 19 Prozent auf 16 Prozent gesenkt. Das wirkt sich bei Photovoltaik-Betreibern auf mehrfache Weise aus: Beim Kauf oder Verkauf einer Anlage und bei den laufenden Kosten, bei der Abrechnung der Einspeisevergütung sowie bei der Besteuerung des Eigenverbrauchs.

Anlagenkauf

Wer in dieser Zeit eine Photovoltaik-Anlage anschafft, zahlt also nur den niedrigeren Steuersatz. Dies gilt, wenn die Lieferung und Installation in diesen Zeitraum fallen, auch wenn der Kaufvertrag schon vor Juli 2020 geschlossen wurde. Wird die Anlage dagegen im zweiten Halbjahr 2020 gekauft, aber erst ab Januar 2021 geliefert, gilt der dann wieder höhere Steuersatz.

Terminhinweis

Finanziell wirkt sich das aber nur für die Anlagenbetreiber aus, die nicht umsatzsteuerpflichtig werden, sondern die Kleinunternehmer-Regelung wählen. Dann bedeutet die niedrigere Umsatzsteuer eine echte Ersparnis bei den Anschaffungskosten von rund 2,5 Prozent. So kostet eine sonst brutto 10.000 Euro teure Photovoltaik-Anlage derzeit 252 Euro weniger.

Wer dagegen zur Umsatzsteuerpflicht „optiert“ und also umsatzsteuerpflichtig ist, bekommt die beim Kauf bezahlte Umsatzsteuer (als Vorsteuererstattung) ohnehin vom Finanzamt erstattet und hat keinen Einkaufsvorteil durch den niedrigeren Steuersatz.

Tipp: Achten Sie darauf, dass der Verkäufer den Bruttokaufpreis entsprechend reduziert und den niedrigeren Umsatzsteuersatz nicht einfach ein einen höheren Nettopreis umwandelt.

Übrigens kann man durch Anzahlungen noch im Jahr 2020 den niedrigeren Steuersatz nicht ins neue Jahr retten, wenn die Anlage im alten Jahr nicht mehr geliefert werden kann. Auch für die bereits 2020 im Voraus bezahlten Beträge wird bei der Abrechnung der Lieferung und Installation im Jahr 2021 die Differenz zum dann wieder gültigen vollen Steuersatz nachberechnet. Es kommt also nicht auf den Zeitpunkt der Zahlung, sondern den der Lieferung und Leistung an.

Entscheidend ist hier die Betriebsbereitschaft der Anlage, also die Übergabe an und Abnahme durch den Anlagenbetreiber. Nicht relevant ist dabei der Inbetriebnahmezeitpunkt, der sich aus dem EEG ergibt und für die Höhe der Vergütung entscheidend ist. Wenn also die Photovoltaik-Anlage beispielsweise noch im Dezember 2020 betriebsbereit installiert und an den Bauherren übergeben wurde, aber erst im Januar 2021 gemäß EEG in Betrieb genommen wird und ins Netz einspeist, gilt für die Anschaffung der niedrigere Umsatzsteuersatz.

Einspeisevergütung

Als umsatzsteuerlicher Kleinunternehmer ändert der Steuersatz nichts an der Höhe der Einspeisevergütung. Nur wer umsatzsteuerpflichtig ist, bekommt die EEG-Vergütung zuzüglich Umsatzsteuer, die er anschließend ans Finanzamt abführt (Durchlaufposten).

Die Einspeisevergütung für den Zeitraum von Juli bis Dezember 2020 muss dabei mit dem niedrigeren Steuersatz abgerechnet werden.

Wer zur Jahresmitte seine Zähler abgelesen hat oder die monatlich eingespeisten Strommengen mit Hilfe von Monitoringdaten aus dem Wechselrichter oder Onlineportal aufteilen kann, schickt diese Werte an den Netzbetreiber für die Jahresabrechnung. Liegen dem Netzbetreiber keine Zwischenwerte vor, wird er die Mengen zeitanteilig aufteilen, so wie das bei der Abrechnung von Stromlieferungen auch üblich ist, wenn sich innerhalb des Abrechnungszeitraums beispielsweise der Stromtarif ändert.

Eine Komplikation ergibt sich aus den Abschlagszahlungen für das Jahr 2020 im Hinblick auf die Umsatzsteuererklärung für das Jahr 2020 und gegebenenfalls die Umsatzsteuervoranmeldungen: Der Netzbetreiber hat mit der Jahresabrechnung für 2019 mitgeteilt, welche Abschlagszahlungen er für die Einspeisevergütung in den einzelnen Monaten des Jahres 2020 leisten wird. Darin wird die Umsatzsteuer der Abschlagszahlungen mit dem ursprünglich noch richtigen Steuersatz von 19 Prozent ausgewiesen und auch bezahlt. Umsatzsteuerrechtlich ist das eigentlich falsch und müsste korrigiert werden. Die Steuerverwaltung hat aber bereits im Schreiben des Bundesministeriums der Finanzen (BMF) vom 30. Juni 2020 erklärt, dass dieser fehlerhafte Umsatzsteuerausweis nicht beanstandet wird, wenn er mit der Jahresabrechnung korrigiert wird.

Wichtig ist dabei für die Umsatzsteuererklärung des Anlagenbetreibers: Er muss für die in den Monaten Juli bis Dezember 2020 erhaltenen Abschlagszahlungen die tatsächlich erhaltene Umsatzsteuer von 19 Prozent eintragen und ans Finanzamt abführen. Die Korrektur des Differenzbetrages ergibt sich dann im Jahr 2021 automatisch mit der Jahresabrechnung durch den Netzbetreiber.

Eigenverbrauch

Für die Bewertung des Eigenverbrauchs bei der Umsatzsteuer hat die Steuerverwaltung erst am 4. November 2020 in einem weiteren BMF-Schreiben noch eine zusätzliche Vereinfachung zugunsten der Photovoltaik-Betreiber festgelegt: Für den Privatverbrauch des Solarstroms kann für die gesamte Strommenge des Jahres 2020 der niedrigere Steuersatz von 16 Prozent angewendet werden. Eine Aufteilung der Strommenge und des Steuersatzes auf das erste und zweite Halbjahr ist damit nicht nötig.

In den Formularen für die Voranmeldungen und für die Umsatzsteuererklärung des Jahres 2020 sollen laut Finanzverwaltung die Beträge zum niedrigeren Steuersatz in den Feldern für „andere Steuersätze“ angegeben werden.

Degressive Abschreibung wieder möglich

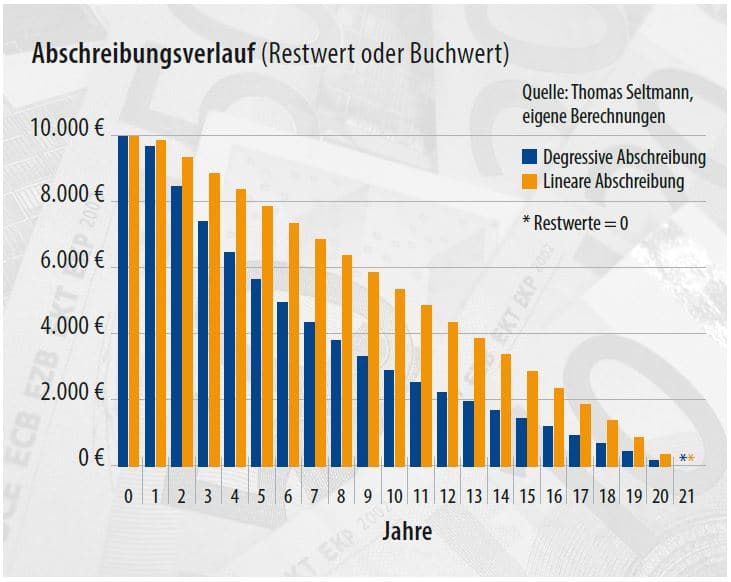

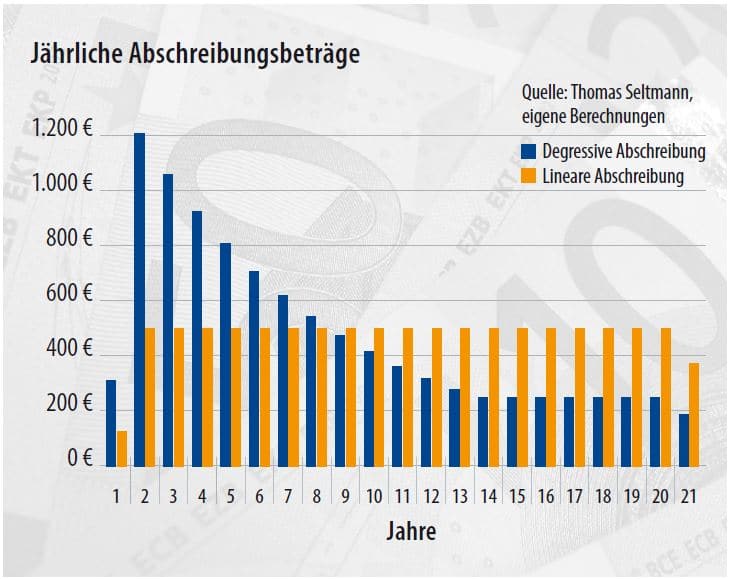

Die vor Jahren abgeschaffte degressive Abschreibung wird für Investitionen der Jahre 2020 und 2021 befristet wieder eingeführt. Im Gegensatz zur linearen Abschreibung wird dabei nicht ein jährlich gleicher Betrag abgeschrieben, sondern ein fester Prozentsatz. Beispielsweise im ersten Jahr 10 Prozent von den Anschaffungskosten und dann in den Folgejahren jeweils 10 Prozent vom noch nicht abgeschriebenen Restwert (auch „Buchwert“ genannt).

Der tatsächliche Abschreibungsbetrag sinkt dann also von Jahr zu Jahr. Weil dadurch die Anschaffungskosten nie vollständig abgeschrieben würden, wechselt man nach einigen Jahren zur linearen Abschreibung des Restwertes über die Restlaufzeit. In dem Beispiel der dargestellten Diagramme ist das im Jahr 14. Dann ist nämlich der Abschreibungsbetrag, der sich aus der linearen Abschreibung des Restwertes über die verbleibende Zeit ergibt, höher als der degressive Abschreibungsbetrag des entsprechenden Jahres.

Die degressive Variante muss immer zu Beginn der Abschreibung gewählt werden. Ein späterer Wechsel von der linearen zur degressiven Abschreibung ist nicht möglich.

Die Wiedereinführung der degressiven Abschreibung gilt für bewegliche Anlagegüter, also beispielsweise nicht für Immobilien. Photovoltaik-Anlagen, auch gebäudeintegrierte, zählen in der Abschreibung als bewegliche Wirtschaftsgüter, obwohl sie mit dem Gebäude verbunden sind.

Die Anschaffung muss zwischen dem 1. Januar 2020 und dem 31. Dezember 2021 abgeschlossen werden, also betriebsbereit sein. Der degressive Abschreibungssatz kann bis zu 25 Prozent jährlich sein, jedoch maximal das 2,5-fache des linearen Abschreibungssatzes. Bei Photovoltaik-Anlagen beträgt die jährliche lineare Abschreibung 5 Prozent der Anschaffungskosten (Abschreibungsdauer 20 Jahre: 100 Prozent/20 Jahre = 5 Prozent pro Jahr). Der zweieinhalbfache Satz ist also 12,5 Prozent und somit der maximale degressive Abschreibungssatz.

Grafiken: Harald Schütt/pv magazine / Fotos: Claudia Hautumm_pixelio.de

Grafiken: Harald Schütt/pv magazine / Fotos: Claudia Hautumm_pixelio.de

Sonderabschreibungen bleiben möglich

Die Anwendung der degressiven Abschreibung schließt Sonderabschreibungen und Investitionsabzugsbeträge nicht aus. Diese können also ebenfalls in Anspruch genommen werden. Innerhalb der ersten fünf Kalenderjahre können 20 Prozent der Abschreibung (Anschaffungskosten) vorgezogen werden. Im sechsten Kalenderjahr wird dann der Abschreibungsbetrag für die Restlaufzeit entsprechend angepasst.

- Bei degressiver Abschreibung wären das bei einer Anschaffung im Januar beispielsweise 12,5 Prozent plus 20 Prozent, also insgesamt 32,5 Prozent der Investitionskosten. Möglich wäre aber auch eine beliebige Verteilung der 20 Prozent auf die ersten fünf Jahre.

- Bei linearer Abschreibung wären es im ersten Jahr maximal 25 Prozent (5 Prozent Jahresabschreibung plus 20 Prozent Sonderabschreibung). Oder in den ersten fünf Jahren jeweils 5 plus 4, also insgesamt 9 Prozent.

Die zweite Form der Sonderabschreibung ist der Investitionsabzugsbetrag (IAB). Dabei wird die Abschreibung sogar schon vor der eigentlichen Investition vorgenommen. Bei einem Anlagenkauf im Jahr 2020 beispielsweise schon in der Steuererklärung für 2019. Bis zu 40 Prozent der geplanten Anschaffungskosten können dabei auf einen Schlag vom zu versteuernden Einkommen geltend gemacht werden.

Wichtige Hinweise

- Das Vorziehen von Abschreibung verringert die späteren Abschreibungsmöglichkeiten und erhöht damit später zu versteuernde Gewinne. In der Regel lohnt sich das nur, wenn das Einkommen nicht steigt, sondern absehbar sinkt, beispielsweise durch Renteneintritt.

- Interessant sind Sonderabschreibungen und die degressive Abschreibung also für Betreiber, bei denen das Vorziehen der Abschreibung einen steuerlichen Vorteil und später keinen steuerlichen Nachteil bringt.

- Außerdem sind bei den Sonderabschreibungen weitere Fallstricke zu beachten, weshalb die Anwendung gut überlegt und unter fachkundiger Hilfe umgesetzt werden sollte.

Bewertung des Eigenverbrauchs

Zum Schluss noch ein Hinweis auf die Bewertung des Eigenverbrauchs: In der Ertragssteuer können hierbei die Selbstkosten angesetzt werden, was die Abschreibung des betrachteten Jahres beinhaltet. Hier wird jedoch immer fiktiv davon ausgegangen, dass eine lineare Abschreibung stattfindet, auch wenn tatsächlich eine degressive Abschreibung stattfindet oder Sonderabschreibungen genutzt werden.

Zum grundsätzlichen Verständnis der steuerlichen Behandlung von in der Umsatzsteuer und Ertragssteuer empfehlen wir diese beiden Artikel aus unserer Rubrik „Steuertipps“ zu einem Fallbeispiel:

Photovoltaik-Steuer ganz praktisch (Teil 1): Die Qual der Wahl bei der Umsatzsteuer

Photovoltaik-Steuer ganz praktisch (Teil 2): Gewinnerzielung versus Liebhaberei

Der Artikel entstand mit freundlicher Unterstützung des Steuerberaters Markus Sprenger (Nürnberg).

*Anmerkung der Redaktion: Der Artikel ist am 12.1.2021 korrigiert worden. Die Mehrwertsteuersenkung trat zum 1. Juli, nicht wie zuvor geschrieben zum 1. Juni in Kraft. Vielen Dank für den Hinweis an unseren aufmerksamen Leser.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Wie war das In Nl mit dem 1 Formular…?